誠ブログは2015年4月6日に「オルタナティブ・ブログ」になりました。

各ブロガーの新規エントリーは「オルタナティブ・ブログ」でご覧ください。

当ブログ「生保のトリセツ」は、2015年4月6日から新しいURL「http://blogs.itmedia.co.jp/shigotonin/」 に移動しました。引き続きご愛読ください。

多分保険関係の検索を多くしているから、このような広告が目につくのだと思いますが、これは一体何なん

でしょうか・・・と思ってしまいました。http://aml.jpn.com

あざとくわざとらしい女性の「驚き顔」で目にとめさせるなど胡散臭さ満載ですね。

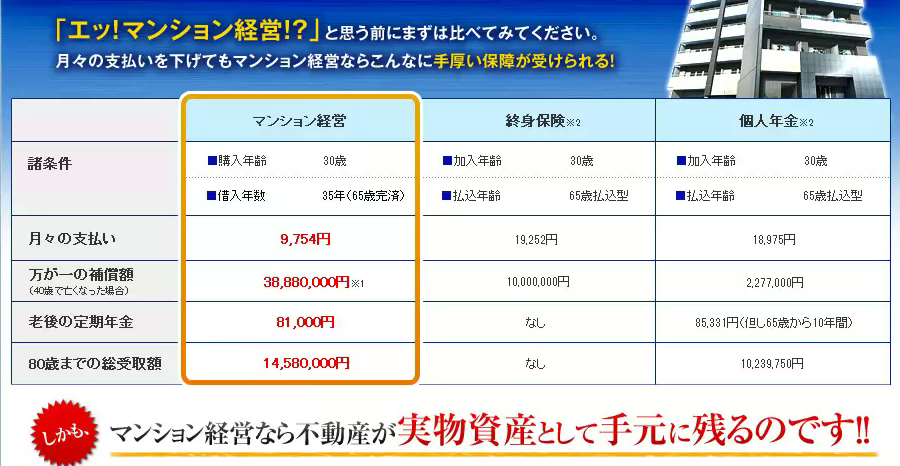

結局不動産投資のお話しなので、生命保険とは関係ないようですが、<生命保険>や<年金保険>という言葉を使っているので取り上げて突っ込んでみます。

前提はお約束のワンルームマンションなどへの投資で、<毎月のローン>と<家賃収入>の差額が、こちらでは利益ではなく「保険料負担」という計算になっています。

つまり、そこれへんに転がっている投資話しより効率が悪い話しを上手く(?)将来の年金保険の保険料としての投資にすり替えているのですね。

まぁ、それでも言葉のアヤで<生命保険>という言葉を比喩的につかって表現して、整合性があるものであれば、いちいち突っ込むこともないのですが、完全に意図的と思われる間違いがあります。

四段目の「万一の補償額(これは通常<保障額>なのですが)」まではいいとして、終身保険の五段目の「老後の定期年金」と六段目の「80歳までの総受取額」について終身保険と個人年金整合性が全く取れていません。

どういうことかというと、この表の前提として「40歳で亡くなることのみ」であれば終身保険の四、五段目が0でもいいのですが、年金保険でも同じでなければなりません。

年金保険でも被保険者(保険をかけられている人)が亡くなれば、表にあるように2,277,000円もらって四、五段目が0になりますが、そうなっていません。

前にもお話ししたように、終身保険について一定金額の原資が貯まっていれば年金としてもらうことは可能であり、その総額は支払った金額より概ね多くなります。

この表を見ると、終身保険が40~65歳までの掛け捨て保険にしか見えません。

「保険」という部分での突っ込みはここまでですが、全体から言ったら些細なことかもしれません。

しかし「生命保険10の落とし穴」などとキャッチーな小冊子プレゼントなどとアピールしている割には生命保険の知識は著しく低いことは明白です。

本質的な問題はふたつ隠れていると思います。

ひとつは「家賃保障システム」です。

初っ端のメリットして出てきますが、小さく

<※「100%家賃保証」とは青山メインランドと2年間(更新条項付)のマスターリース契約締結期間中は、オーナー様が当社より毎月安定した家賃収入を得られるとの意味であります。>

とあります。

つまりオプションということです。

後に出てくるFAQで「空室が続いてしまったら」の問いに

「サブリースシステム(一括借上システム)をご利用頂ければ空室時でも家賃収入が滞ることなく安心です。」と胸を張って答えています。

オプションということは「家賃保障システム」を利用するとコストがかかるということです。

更に、どのぐらいの負担増になるかはここでは明示されていません。

また、これも小さくですが、「選ばれる理由3 手間いらず」の下部に

<管理費、修繕積立金は管理委託、自主管理共にオーナー負担となります。>

とあります。

管理費、積立修繕費は小さくない負担です。

これも明示されていません。

結局、話しを聞いてみるとコストの面でもっと大きな負担があることが明らかですね。

もうひとつは同じようにFAQの「自宅購入より先にマンション投資のローンを組んでも大丈夫なの? 」の問いに

「マンション投資のローンご利用を希望される方については、現在のご自身の収入および借入の内容、さらに対象となる投資物件および今後ご自宅として購入を予定される物件の内容により、提携金融機関が審査を行ったうえで判断されます。したがって、マンション投資のローンを組まれたとしても、その後自宅購入のためのローンを新たに組むことができないということにはならないのです。」

と超無責任な答えです。

理屈は間違っていませんが、現実的に数千万のローンの残財がある状況で、さらに数千万円の住宅ローンを組めるのは現実的ではありません。

所得が倍になるか、遺産化何かで大金がを頭金に突っ込むことができなければ不可能です。

「・・・新たに組むことができないということにはならないのです。」なんて微妙な言い回しですが、世間知らずの若い衆は騙されてしまうかもしれません。

恐ろしいのは、一回はじめてしまったらそう簡単に降りられないことです。

生命保険なら、途中でやめても今後負担を求められることはありませんが、不動産投資は転売できなければローンを支払い続けなければなりませんし、転売できても「逆ザヤ」が生じて借金が残る可能性があります。

生命保険についてコンペキターとしている割には理解しておらず(というか、根本的に間違っている)、コストの面で肝心なところは分かりづらくし、「今後住宅ローンを組むのは極めて難しくなる」という最大のデメリットを覆い隠している結論です。

確かに、親からもらった一軒家に住み続けられて、給料高位安定である方であればメリットがでる可能性があるお話しではありますが、そんな方はこのニッポンにどんだけいるのでしょうか?

少なくとも生命保険は個人年金と同じ感覚で利用するのは正しくありません。

契約者が万一の場合はローンがチャラになり、家賃収入が遺族に入ることになり効果的ではあります。

この部分だけ見ればメリットがあるように感じますが、デメリットが大きいというよりリスクが大きすぎるのでやっぱりお勧めできかねます。