誠ブログは2015年4月6日に「オルタナティブ・ブログ」になりました。

各ブロガーの新規エントリーは「オルタナティブ・ブログ」でご覧ください。

【コラボ10】税理士アルファブロガーに聞く!「簿記・会計・税金に強くなるブレスト」

»2010年9月25日

安齋の「No brain,no life」

【コラボ10】税理士アルファブロガーに聞く!「簿記・会計・税金に強くなるブレスト」

社会人5年目。世の中にある様々なモノ・サービスに対してブレストしたものを記事にしていきます。また、ほかのブロガーさんや企業さんとのコラボ企画なども織り交ぜてお送りいたします。コラボしたいという方、絶賛募集中です!

当ブログ「安齋の「No brain,no life」」は、2015年4月6日から新しいURL「http://blogs.itmedia.co.jp/shinpeianzai/」 に移動しました。引き続きご愛読ください。

私はブログ歴5年です。5年前と言えば、ちょうどライブドアの堀江元社長が時流に乗っていた頃。私は当時大学生でしたが、社会風刺ネタに興味があり、ライブドア関連のニュースを記事にしていました。その時、とあるブロガーと知り合いになりました。その方は木村聡子さん。当時人気ブログランキング「税務・会計系」で1位を獲得している税理士の方でした。きっかけは私の何気ない「トラックバック」です。僕は簿記の知識しかない経済学部生でしたが、リーマンブラザーズ証券(当時)から調達したMSCB絡みのネタを、木村さんは注目して下さりました。

その後、「税務会計系ブロガーサミット」というイベントを木村さんが主催するということで、学生という身分ながら参加させて頂きました。このイベントはライブドアが取材に来るほど注目度の高いイベントでした。なお、このブロガーサミットはその後年2回のペースで開催され、現在では10回を数えるほどのイベントになっています。

ということで、今回はコラボ企画も10回目という節目を迎えるにあたり、私のブログ活動の初期からのお知り合いである木村さんにブレストをお願いしてみました。それではタイトルコールに参ります。

税理士ブロガーに聞く!「簿記・会計・税金に強くなる「アハ!」ブレスト8」

※今回は以下の二部構成でお送り致します。

--------------------------------------------------------

1.簿記・会計に強くなる3つのアハ!

2.税金に強くなる5つのアハ!

--------------------------------------------------------

◆簿記・会計に強くなる3つのアハ!なブレスト◆

①ビジネス書より「簿記3級」

「会計に強くなりたい、財務諸表を読みこなせるようになりたい。」

様々な局面でのリスクヘッジや投資を行う上での判断に必用なので、デキるビジネスパーソンを目指す人々の中で昨今、会計本ブームですが、ビジネス書だけでは会計に関する汎用性ある基礎力は、なかなか養えません。

なので、会計に関する「地力」を鍛えたいのであれば日商簿記検定3級の勉強をすることをおすすめします。

「え?大変そう!」と身構えることなかれ。3級の知識は、早い人であれば8時間~10時間くらい、遅い人でも、毎日2時間程度の勉強で、2週間も頑張ればマスター可能です。「数字」に関してライバルに一歩アドバンテージをとりたいとお考えの方は、受験するつもりで、簿記3級の学習をしてみることをお勧めします。

②あなたが使える財産は「純資産」だけ!

簿記を勉強しはじめてすぐの頃、新鮮だったのは損益計算書(PL)――これはお小遣い帳みたいな収支報告ですが、合わせて財産状態の一覧表である貸借対照表(BS)を作ることで色々なことが見えてくる、ということでした。

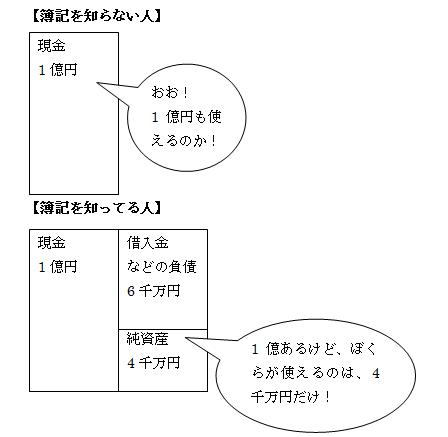

例えば、目の前にお金があると、人間は弱いですから、それを全部使いたくなってしまいます。しかし、簿記の知識があると、「そのお金は、ほんとうに使っていいお金か?」ということが、感覚的にも論理的にも、ピピっと来るようになります(図表)。

私は、会計(簿記)の大きな効能の一つは、この「可処分所得」を知ることだと考えています。

商業高校だけでなく普通科の高校でも、いや、中学生から簿記をやればいいのに。

そうすれば、クレサラ問題で悩む人なんか、グッと少なくなる...と思うのです。

③会計は「ダイエット」に似ている!

もうひとつ、簿記を義務教育にするといいのになぁと思うのは「記録」をすることの大切さを、身を持って知ることができるからです。会計(簿記)とは、会社がお金を集め・使い・儲け・蓄積し・・・という会社の日常について、気まぐれな書式ではなく一定のルールに従い、誰もが見やすいように記す「日記」だと思います。

ところで、人は現実に目を背けたくなると、記録することから遠ざかろうとします。

中小企業のなかには、現実を直視したくないせいか「会計なんて、年に一度の決算のとき、ぱぱっと税理士さんにやってもらえばいい」なんて仰る社長さんもいます。

これって、「ヤダ~、明日からダイエットがんばるもん!」と言って、体重計に乗らず、ぱくぱく寝る前にお菓子を食べている人とすごく似ていると思いませんか?

日記も、良いことがある日だけでなく、落ち込んだ日にも書いてこそ、読み返した時に糧になります。ダイエットもそうで、現実真正面から直視し、日々の入り(接種カロリー)と出(消費カロリー)を測定することから始まります。会社経営も、お金の出入りのを毎日・毎月、測定し観察することが、重要です。

「記録」から「現実」を見据えるのが、問題解決のスタート。その大切さを身を持って知ることができるのが、会計(簿記)だと思うのです。

◆税金に強くなる5つのアハ!なブレスト◆

①源泉徴収票は「プチ確定申告書」

「会計ブーム」の次に来るのは、もしかして「税金ブーム」かもしれません。

財政難の日本。今後、大増税時代に突入することは必至。そんな時代だからこそ、国がどういう方向に向かおうとしているか、どういうものに着目して税金を課そうとしているのか、また、どういうものに対して税を優遇しようとしているのか。ビジネスパーソンにとって、そういった「税のトレンド」を知ることが、自社の利益を守るため・自分の財産を守るためにも、重要です。

しかし、会計以上にとっつきにくいのが、税金。そこで、手っ取り早く「税」を学ぶには、皆さんの年末調整後の源泉徴収票を見ることをオススメします。実は源泉徴収票は「プチ確定申告書」。それを眺めているだけでも、所得税の計算体系が、なんとな~く掴めると思いますよ。私のブログと合わせて見て頂ければ幸いです(笑)。

→「税金まにあ」年末調整特集ページ

②え?税金払うと、おカネが貯まる!?

税金の知識の中でも、皆さん興味津々なのが「節税」。でも、節税について考えるときに、肝に銘じて欲しいのが

「節税すると、実はお金が貯まらない!」ということ。

たとえば、当期利益が100でそうなA社。

A社はこのままだと、40の税金を払わねばなりません。そこでA社社長、40の税金を惜しむあまり、100の経費を使いました。利益はゼロになり、A社は当期納税額もゼロになりました。めでたし、めでたし!ん?何かこの話、おかしくないですか?

そうです。A社は結局納税しなくて済んだのですが、

(当初利益)100-(突っ込んだ経費)100=0

手元には一銭も残っていません。もし納税していれば、

(当初利益)100-(納税額)40=60

と、手元に60の資金が残ったのでした。

このように、お金を内部留保させるには、納税をしなくてはならないのです。実は、お金持ちの会社ほど、「納税をしてお金を貯める」ということを実践しています。(もちろん、上記の「突っ込んだ経費100」が浪費ではなく、来期につながる投資であれば、それは一概に批判できませんが。)

また、節税の中には、お金の支出を伴わない節税策もあります。皆さんが「節税」の知識を学ぶ際には

・お金の支出を伴わない節税を優先する

・お金の支出を伴う節税の場合は、それが「浪費」ではないか振り返る

ようにしてくださいね。

③節税に「ゴッドハンド」無し!

また節税策は、細かいことをコツコツと、計画的に積み重ねていくものです。

会社で言えば、期首からコツコツ、行います。相続対策だって、地道に贈与をしていくのが、一番なんです。

だからもしも、決算日間際に魔法の杖を一振りよろしく「これ一発で、あなたの税金がみるみる大幅ダウン!」なんて方法を提案されたら、まず怪しいと疑ってみて下さい。ましてや、決算日後、申告期限間際に持ちかけられた節税策は、95%くらいの確率で、ヤバイです。(我々の世界には「決算日前に行えば節税でも、決算日後に行えば脱税」なんて格言があるくらいです。)

ただ、数は少ないですが、決算日後に行える節税策もいくつかありますが、それは、会計処理に関するものがほとんどです(引当金の繰入や未払金等の計上)。また、「これ一発で税金が大幅ダウン!」という節税策も、無いわけではないのですが、その多くは税制改正で潰されていってしまいます。「悪目立ちする節税と税法の改正はいたちごっこ」これも、アタマの片隅に留めておきたいことですね。

④「経費はX円までOK」なんて、ありません!

納税者の方からよく質問を受けるのが、「これくらいの売上だと、経費はいくらまでならOKなんでしょうか?」とか、「この業種だと、交際費は年いくらまでくらいが妥当なんでしょうね?」といったようなこと。

それに対する答えは「『いくらまで』という縛りはありません!」

もちろん、業界の平均値などはわかりますし、法人の場合、交際費であれば税務上の費用となる限度額はあります。

しかし税法では、経費は「事業遂行上必用なもの」と規定されているだけで、制限は無いのです。「これは売上を獲得する上で、必要な出費なんだ」と、合理的な説明がつくものであれば、堂々と経費にしてしまってください。

ただし、「食っていくために商売をしている」のですから、毎年毎年「収入<経費」であれば、税務署に目をつけられてしまいます。特に個人事業主の場合、「こんな収支で生活をしていけるわけが無い」という判断で、税務署は税務調査に入る・入らないを決めているように思います。

⑤税務署はコワくない!

④の最後で、ちょっと怖いことを申しあげましたが、これもあまり知られていないことなので、あえてお伝えいたしますと基本的に税務署はとても親切です。

と言うのも、国は財政危機に瀕しています。商店で言えばひだりまえの状態です。そんな中、「日本商店」ののれんをくぐってわざわざご相談に見えたお客様(納税者)に、意地悪な対応をすると思いますか?事実、税務署を訪れると、親切丁寧に申告書の書き方や必用書類について教えてくれます(確定申告で大忙しの時期の3月15日間際だと、ちと厳しいかもしれませんが)。また、税務署に置いてある各種パンフレットや国税庁のウェブサイトなどは、税理士から見てもほんとよく出来てるなと思います。

ということで、個人の方などはちょっとした質問・相談については、税務署をどんどん利用すべきだと思います。

ただ、積極的な税額軽減の手法の提案などはもちろんしてくれませんので、そういった時には税理士に相談するなど、メリハリつけるといいですよ!

(あとがき)

私自身、今まで税金について意識することはあまり無かったのかもしれません。しかしながら、タバコ増税にも表れているように、今後のトレンドは増税になることでしょう。そのトレンドを追う姿勢が求められてくるのではないでしょうか。

最後になりましたが、今回のコラボ企画は、公開までおよそ2カ月近くに及びました。お忙しい中、取材に応じて下さった木村様には大変感謝しております。本当にありがとうございました!

最後になりましたが、今回のコラボ企画は、公開までおよそ2カ月近くに及びました。お忙しい中、取材に応じて下さった木村様には大変感謝しております。本当にありがとうございました!

●木村さんのブログのご紹介●

木村聡子(きむら・あきらこ)

法政大学出身・スーパーのアシスタントバイヤーから税理士に転身したという変わり種。

無類の野球好きで、もともとはスポーツ新聞の記者志望だったということもあり、2005年「税金を一般の人にわかりやすく親しみやすい伝える」という税金ジャーナリズムを目指し、「税金まにあ」ブログを立ち上げる。

(木村さんの著書)

・よくわかる株式公開と引受審査の実務(清文社)共著

・起業を成功へと導く経営コーチ(万来舎)共著

・その時、会社が動いた 経営コーチが語る良い会社悪い会社36の決断(万来舎)共著

最後に、これからの秋の夜長、皆さんの会計力・税金力を鍛えるのにぴったりの、選りすぐりの良書3冊をご紹介させて頂きます!

①日本の税金 (岩波新書) 三木 義一 (著)

枝葉末節に捉われず、税体系を俯瞰するにはコレ!

(「税金まにあ」のブックレビュー)

②税制改革の渦中にあって(岩波書店) 石 弘光 (著)

「増税はヤダな~」と思っている人へ。

(「税金まにあ」のブックレビュー)

③決算書の暗号を解け! ダメ株を見破る投資のルール(武田ランダムハウスジャパン)勝間和代 (著)

いま色々と言われている(汗)勝間さんですが、これは何だかんだ言って財務分析入門として超良書

(「税金まにあ」のブックレビュー)